Ai phải nộp thuế thu nhập cá nhân năm 2020?

Thuế thu nhập cá nhân áp dụng với tất cả các cá nhân có thu nhập tính thuế. Ai có các khoản thu nhập sau […]

Thuế thu nhập cá nhân áp dụng với tất cả các cá nhân có thu nhập tính thuế. Ai có các khoản thu nhập sau […]

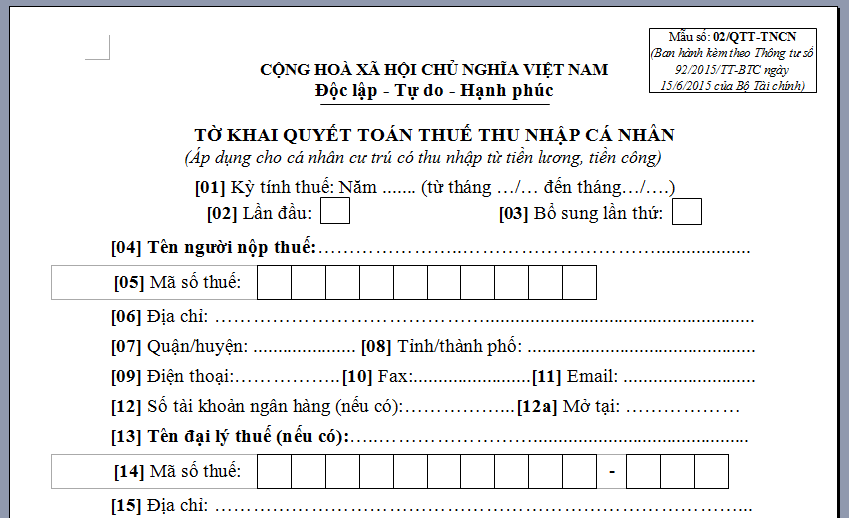

3 tháng đầu năm là khoảng thời gian quyết toán thuế thu nhập cá nhân. Tuy nhiên, trong một số trường hợp doanh nghiệp, cá […]

Một trong những công việc mà kế toán doanh nghiệp phải thực hiện theo định kỳ tháng, quý, năm là khai và quyết toán thuế. […]

Đầu năm 2020 là thời điểm kế toán phải hoàn thành quyết toán thuế thu nhập doanh nghiệp và thuế thu nhập cá nhân. Vậy, […]

Sắp tới là thời điểm quyết toán thuế thu nhập cá nhân. Để biết số thuế thu nhập cá nhân phải nộp cũng như các […]

Sổ tay kế toán tháng 12/2019 Để tiện theo dõi hạn nộp tờ khai thuế, báo cáo tình hình sử dụng hóa đơn, tiền bảo […]

Giá cả các hàng hóa dịch vụ thiết yếu tăng liên tục qua các năm nhưng thuế thu nhập cá nhân đã 6 năm rồi không thay […]

Để tiện theo dõi hạn nộp các loại tờ khai về thuế, tiền bảo hiểm của doanh nghiệp… Dưới đây chúng tôi thông tin về […]

Người lao động có thu nhập chịu thuế phải nộp thuế thu nhập cá nhân. Vậy, trường hợp cá nhân ký hợp đồng cộng tác […]

Khi cá nhân cho thuê tài sản như cho thuê nhà, thuê ô tô…thì phải nộp thuế thu nhập nếu có doanh thu từ 100 […]

Thuế thu nhập cá nhân là khoản tiền phải nộp của cá nhân có thu nhập chịu thuế. Mỗi đối tượng và mỗi loại thu […]

Đây là nội dung chính được đề cập tại Công văn 1650/TCT-DNNCN của Tổng cục Thuế về việc hướng dẫn chính sách thuế thu nhập cá nhân […]

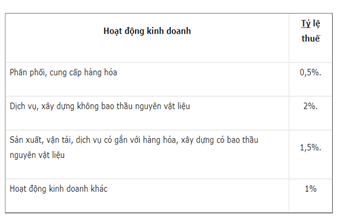

Cá nhân kinh doanh mà có thu nhập trên 100 triệu đồng/năm thì phải nộp thuế thu nhập cá nhân. Dưới đây là cách tính […]

25 điểm hỗ trợ đặt tại Văn phòng Cục Thuế TP HCM và 24 Chi cục Thuế quận, huyện được trang bị máy tính, máy […]

Dưới đây là một số kinh nghiệm quyết toán thuế thu nhập cá nhân năm 2018 và năm 2019. Văn bản pháp luật theo quy […]

Ngày 01/04/2019 là hạn nộp hồ sơ quyết toán thuế thu nhập cá nhân (TNCN) năm 2018. Theo quy định, đối tượng phải nộp thuế thu nhập cá nhân là…

Bản quyền © 2026 | Theme WordPress viết bởi MH Themes