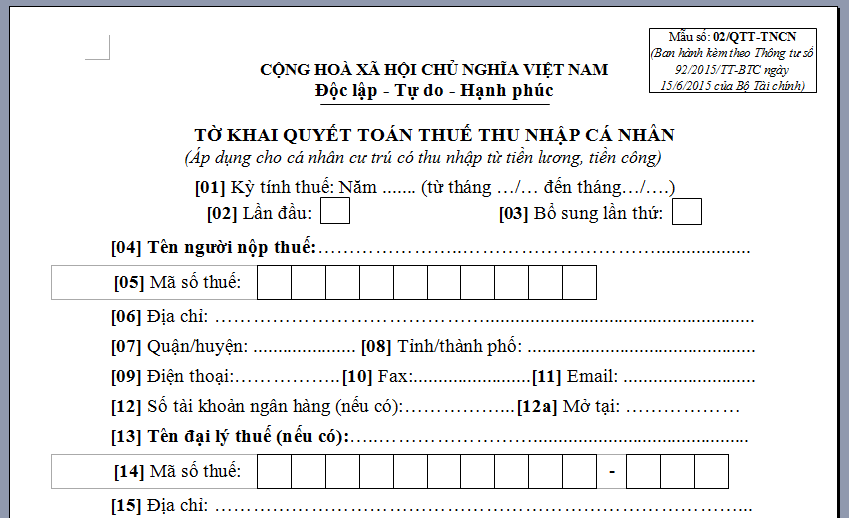

Các trường hợp không phải quyết toán thuế thu nhập cá nhân 2020

3 tháng đầu năm là khoảng thời gian quyết toán thuế thu nhập cá nhân. Tuy nhiên, trong một số trường hợp doanh nghiệp, cá […]

3 tháng đầu năm là khoảng thời gian quyết toán thuế thu nhập cá nhân. Tuy nhiên, trong một số trường hợp doanh nghiệp, cá […]

Dưới đây là một số kinh nghiệm quyết toán thuế thu nhập cá nhân năm 2018 và năm 2019. Văn bản pháp luật theo quy […]

Hướng dẫn cách tính thuế giá trị gia tăng (GTGT) theo phương pháp trực tiếp và phương pháp khấu trừ theo Luật số 31/2013/QH13, Nghị […]

Bản quyền © 2026 | Theme WordPress viết bởi MH Themes